BTW bij invoer, hier krijg je mee te maken als je goederen vanuit een niet-EU land in Nederland brengt. Dat heet invoeren. Als je goederen invoert, ben je btw verschuldigd. Soms geldt het nultarief en er zijn vrijstellingen.

Wij krijgen hierover vaak vragen van onze klanten die een webshop hebben. Zodra die willen beginnen met goederen inkopen in landen buiten de EU (vaak China), voelen zij zich erg onzeker over de regels.

Dit artikel beschrijven we in hoofdlijnen de regels voor btw bij invoer in Nederland. Als je invoert in een ander EU-land gelden in principe dezelfde regels, want de btw is geharmoniseerd in de EU, maar de uitvoering verschilt per land.

Samenloop invoer en levering

Als je goederen van buiten de EU invoert in een EU-land, moet je bijna altijd btw betalen. Daarnaast heb je de btw die je aan je klant in rekening brengt bij de verkoop (in btw jargon: wegens levering). In de btw-wetgeving zijn dat twee afzonderlijke feiten. Beide feiten kunnen zich tegelijkertijd voordoen.

Als jij als Nederlandse ondernemer de goederen zelf invoert (of laat invoeren) vindt de levering aan jou plaats in het niet-EU land van je leverancier. Dat is de plaats waar je de beschikking krijgt over de goederen. Je bent dan geen Nederlandse btw verschuldigd over de levering. Je bent wel btw bij invoer verschuldigd.

Als de goederen worden ingevoerd in Nederland door jouw leverancier, krijgt jouw leverancier te maken met btw bij invoer. De levering aan jou vindt dan plaats in Nederland en over die levering moet jij dan btw betalen volgens de verleggingsregeling.

Het lijkt dan alsof je 2x betaalt, een keer btw bij invoer en een keer bij levering. Maar dat is niet het geval. Jouw leverancier kan de btw over de invoer terugvragen via de Nederlandse Belastingdienst.

Douane procedure

Alle goederen die je invoert in Nederland, moet je melden bij de Douane. De melding moet je doen in de vereiste vorm. Dit noemt men aanbrengen.

Na melding krijgen de goederen de status “goederen in tijdelijke opslag” totdat ze een douanebestemming krijgen. Tot dan mogen de goederen uitsluitend op door de douane goedgekeurde plaatsen verblijven. Vervolgens moet je aangifte voor een douanebestemming doen.

Douanebestemming en btw bij invoer

Bij de douane gemelde goederen kunnen via een douaneaangifte een bestemming krijgen, bijvoorbeeld:

- vrije verkeer; dit is de eigenlijke invoer, daarna staan de goederen ter vrije beschikking van de importeur.

- douane-entrepot; de goederen worden opgeslagen onder douanetoezicht.

- uitvoer; de goederen verlaten weer de EU.

Elke bestemming heeft zijn eigen regels. In dit artikel beperken we ons tot “vrije verkeer” waardoor je de goederen daadwerkelijk invoert.

Dat gaat als volgt. Je betaalt de rechten bij invoer en de omzetbelasting en daarna staan de goederen ter vrije beschikking van jou. Voor sommige goederen geldt een vrijstelling voor de btw.

Douaneaangifte

De douaneaangifte om de goederen onder een douanebestemming te plaatsen, kan schriftelijk of mondeling. De douaneaangifte kan iedereen doen die de goederen kan melden bij de Douane en die de benodigde documenten kan overleggen.

Je moet de hoeveelheid administratie en de benodigde kennis die vereist is voor dit proces niet onderschatten. Daarnaast moeten je bepaalde formaliteiten in acht nemen, zoals het overleggen van facturen en het beschikbaar houden van de goederen voor controle door de Douane.

Gezien de benodigde kennis kun je vaak beter een douane-expediteur inschakelen voor het doen van aangifte. Hiervoor maken die gebruik van een elektronisch aangiftesysteem waarmee ze snel en flexibel de aangiften kunnen indienen.

Heffen van de btw bij invoer

De btw die je vanwege de invoer moet betalen, wordt op dezelfde wijze geheven als de rechten bij invoer. Als de goederen middels een douaneaangifte in het vrije verkeer worden gebracht, moeten de rechten bij invoer worden betaald.

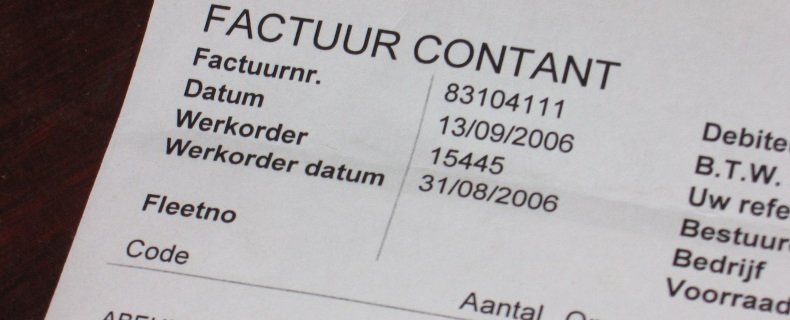

Daarvoor ontvang degene die de aangifte heeft gedaan een “uitnodiging tot betaling”. Hierop staat ook het bedrag van de verschuldigde btw. Degene die de aangifte heeft gedaan, moet de btw betalen.

In veel gevallen wordt de btw bij invoer echter niet geheven via een “uitnodiging tot betaling”. De heffing van de btw wordt dan verlegd naar de gewone periodieke aangifte btw van jou (jij bent de importeur).

Je geeft dan de btw bij invoer aan in je normale kwartaal aangifte btw en je trekt deze btw ook af als voorbelasting (als je recht hebt op aftrek van btw). Per saldo betaal je dus niets. Hiervoor is een zogenaamde vergunning artikel 23 nodig.

Btw bij invoer en vergunning artikel 23

De vergunning kun je schriftelijk aanvragen bij je belastingkantoor. De voorwaarden zijn:

- Je woont in Nederland of je bent daar gevestigd als ondernemer.

- Je importeert regelmatig goederen vanuit niet-EU landen.

- Uit jouw administratie blijkt duidelijk hoeveel je moet betalen aan btw bij invoer.

Grondslag en tarief voor de btw bij invoer

De btw bij invoer wordt berekend over de douanewaarde. De douanewaarde is de werkelijk te betalen prijs door degene die de goederen invoert of laat invoeren. Hieronder vallen in ieder geval:

- inkoopprijs

- rechten bij invoer

- accijns

- heffingen

- commissie

- verpakking

- vervoer

- verzekering.

Voor de btw bij invoer gelden de normale tarieven (21%, 9% en 0%). Er is ook een lijst met vrijstellingen. Voor vrijstelling bij invoer is vaak een vergunning nodig. Als de btw bij invoer kan worden afgetrokken, is het aanvragen van een vergunning niet zinvol.

Vrijblijvend advies

Je ziet dat je met veel regels te maken krijgt als je begint met invoer van goederen. Wij kunnen je op dit gebied adviseren. Dat voorkomt dat je later geconfronteerd wordt met naheffingen en boetes.

Wil je meer weten over onze dienstverlening? Mail ons of bel ons. Of laat je gegevens achter. Wij nemen dan snel contact met je op voor een vrijblijvend adviesgesprek over btw bij invoer en nog veel meer.